在期權博大精深的交易體系中,我們在不同的維度中交易。

我們看的並不僅僅只是方向,也包含了波動率結構本身的變化,更包含了資產價格本身的快慢等。

自從有了期權交易,盈虧的來源從標的的上漲下跌擴展到了更多的維度。了解一定期權基礎知識的朋友都知道,期權的風險指標中幾個希臘字母便是期權價格受不同因素影響的邊際變化率。

舉例來說,最常見的Delta值,是期權價格對標的價格的偏導數,即標的價格變動帶來的期權價格變化。對應的Gamma值是對Delta的偏導數或者說是標的價格的二階偏導數,反映Delta變化或者說標的價格變化快慢對期權價格的影響。 Vege值是標的波動率大小對期權價格的影響,而Theta值是到期時間對期權價格的影響,一般而言期權買方的Gamma值和Vega值為正而Theta值為負。需要記住的一點是,希臘字母的值是持續變動的,研究好其變化的規律並在變動的希臘字母中調整好自己的持倉才是控制風險的關鍵。

想要在期權交易中做好盈虧分析,從不同希臘字母的層面剖析其做出的貢獻必不可少(尤其是期權賣方策略)。

我們並不押注方向,押注的是波動率,同樣的我們更可以押注標的物本身”不漲不跌”。做到即使標的物長期進入難搞的均線盤整,我們仍然能夠獲得賣波動率所獲得的option premium.

正因如此,掌握期權的交易技巧不單單能夠幫助交易者以及投資者對沖頂部風險,同時更能夠放大收益,優化平滑淨值曲線。期權工具的強大在於它通過多市場維度打造全面的工具,如同樂高一樣得以幫助我們駕馭不同的市場環境。

其中有些套利薅羊毛的技巧,一般我們稱之為”scalping”,更多的時候我們在股指或是流動性較強的品種進行scalping的操作。而在期權的體系中,我們也可以針對希臘值Gamma本身做套利。

這樣的技術被稱之為GAMMA SCALPING,這個策略適用於底層資產出現較為寬幅的震盪或是波動的行情。這是一種一般由進階期權交易員所掌握的,無關乎方向,不管它漲跌,都能夠穩定獲利的技巧。當然這個策略也會有對應的風險,但是只要我們熟練掌握希臘值的特性,就能夠平滑的獲利。

Gamma Scalping 101

首先讓我們來系統了解GAMMA Scalp策略本身的結構。

首先我們要先構建一個跨式期權組合,這是一個典型的做多波動率的期權技巧。

這意味著我們要買入一張Call認購期權同時也要買入一張Put認沽期權。

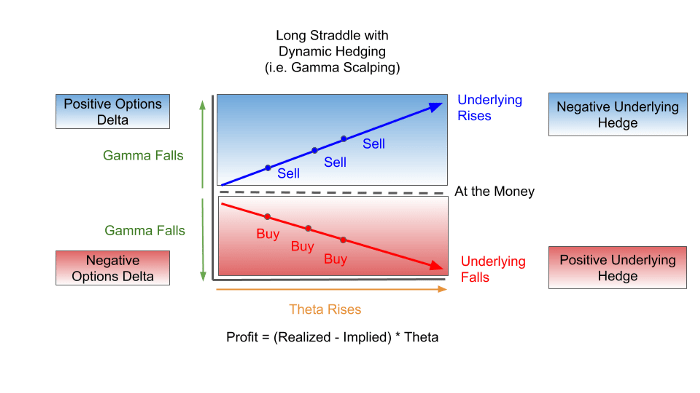

同樣的,我們需要維持這個策略的動態delta是中性的。所謂的DELTA中性就是讓delta =0 或是接近0。策略的本質是通過讓delta接近0然後通過long gamma本身賺錢。

當底層的股價跌了,我們就把股票買回來,當股價漲了,我們就把股票賣回去來調整delta的敞口。

那麼聽上去很複雜,如何實現呢,就是通過動態的買入spot(現貨股票)或是賣出spot來調整整個delta的exposure.

在此建議當構建這組long straddle初始構建雙買組合或者結合現貨和平值(ITM)認沽組合為底倉進行操作,這意味著CALL 和 PUT我們都不能選擇太過於虛值的期權合約。

當這個straddle建倉完畢後,我們需要為策略制定好調整計劃,方法:

① 以時間週期為調整閥值;

② 以標的波動%為調整閥值對組合進行動態delta調整。假設市場如預期大幅上下波動,這樣我們就可以通過反復高拋低吸,充分享受大幅波動市場帶來的福利。

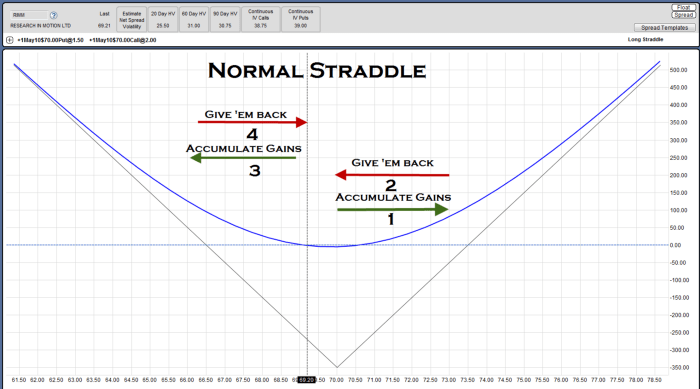

如上圖演示,當delta太高,我們就賣出spot

delta低了,我們就買入spot(股票或是底層資產)

如上圖所示,我們將在整個straddle set up的兩側獲得持續的premium收入。而在這個gamma scalping的過程,我們必須持續的做買入和賣出股票倉位的動作。同樣的交易員必須時刻注意delta的變化,來讓Delta維持盡可能的中性。

一個簡單的Long Gamma Trade是通過買入平值的Call和Put調整交易手數或者再用標的來對沖掉Delta來實現的。然而事情並非如此簡單,該策略面臨Vega的風險暴露並付出由負Theta產生的時間成本。如何對沖Vega和衡量盈虧,下面來逐一闡述。

一、Vega對沖

可能有人會說,我見過這個策略,就是買入跨式嘛。這不是被人熟知的做多波動率的策略嗎?正Vega值是對我們有利的,那麼為何還要對沖Vega?

想回答這個問題,需要先搞清楚Gamma和Vega的區別。做多Gamma是希望價格波動得更快,而做多Vega是希望波動率上升。

打個可能不太恰當的比方,Vega和Gamma就像”路程”和”位移”(此處為了方便比較用的是單位時間內的位移,準確的說應該是”加速度”)

這兩個概念一樣,繞球場跑一圈的路程是400米而位移為零。相同時間內,路程越長說明Vega越大,而位移則反映了Gamma的變化。

現在來看看期權市場的情況:

當標的價格開始加速上漲時,Vega和Gamma雙升,買入跨式組合賺上加賺實現盈利;而當標的價格滯漲回落返回起點時,主要靠Vega獲利,Gamma並無貢獻,買入跨式頭寸的浮盈縮水被打回原形。

同樣的,在下跌和反彈過程中也是這個道理。

試想如果在持倉期間波動率水平下降了,雖然標的價格依然在來回波動,買入跨式組合其實是會虧錢的。

那麼如何對沖Vega呢?一個可行的辦法是賣出遠月平值期權(sell far atm option)。

對於單個期權來說,Gamma和Vega都是同向的,買入期權獲得正值的Gamma和Vega,賣出期權的Gamma和Vega值為負。但不同到期日期權的Gamma和Vega的大小是有巨大區別的。

一方面,比較一個還有一天到期的期權和三個月後到期的期權,前者是否有價值取完全決於當日能否變為實值,它的Gamma值巨大而波動率已經無關緊要。

另一方面,對於遠月期權來說,畢竟離到期日尚早,波動率對期權價格的影響遠大於標的價格變動。這也能從Gamma和Vega的期限結構圖中看出來。因此,賣出遠月平值期權的操作,可以在只損失小部分的Gamma值的情況下,對沖Vega風險。

然而,波動率期限結構的問題仍然存在。

“黑天鵝”事件的衝擊對不同到期日的期權波動率影響幅度是不同的。近月合約在大事將臨時的隱含波動率會飆升,而遠月合約受影響效果相對較小。

而當靴子落地後又會出現近月波動率升水迅速回落,遠月波動率小幅回調的情況。因此當我們用賣出遠月期權的方式對沖Vega的時候,根據不同時期波動率的期限結構,也很難做到完美的Vega對沖。總的來說,Long Gamma Trade必然面對Vega風險,在波動率下降行情中尤其需要做好Vega對沖,但想要做到Vega中性的動態平衡是很難的。

二、Delta Neutral的動態調整

Delta值是做多Gamma交易關注的另一核心。

正如前文提到的,想要在價格上下波動中不判斷方向而獲利,前提就是保持持倉的Delta中性,而且是動態平衡的。

先來看看起初買入的平值期權是怎麼達到Delta中性的。

由於行權價並不連續,只有當標的價格剛好來到某一行權價時,等量買入平值的Put和Call即可完成任務。

其餘情況下均需根據最接近平值的Put和Call的Delta值來配平Delta。建倉完成後Delta值會如何變動呢?

假如標的價格開始上漲,此時的Call變成實值,Delta值上漲至(0.5,1)區間而Put變為虛值,Delta來到(-0.5,0)區間,組合總Delta上漲變為正值。為了減持Delta,可以平倉部分獲利的Call或者買入部分已經變便宜了的Put,區別只是從總倉位角度來看前者是減倉後者是增倉。

下面我們來模擬一下動態調整Delta Neutral的四個階段。

第一階段標的價格上漲,Call帶著槓桿向上歡樂的翻騰而虛值的Put就算虧損也不超過那點相對便宜的權利金。這時平倉部分Call,獲利落袋為安,或者買入部分便宜的Put,使組合重新調整為Delta中性。

第二階段標的價格高位回落至建倉點位附近,組合Delta跌為負值。這時平倉部分Put,在第一階段調整後已佔持倉過半的Put獲利將大於相對低倉位的Call,同時如果採用的增倉平衡,買入的低價Put也拉低了其成本,再次獲利。或者此時買入回歸平值Call,重新調整至Delta Neutral。

第三階段標的跌落谷底,類似第一階段的情形,不過這次是Put獲利大於Call虧損。此時平倉Put或者加倉Call,又虜獲一波盈利且調整至Delta中性。

最後一階段是第二階段的翻版,同樣從增值的Call中獲利或者補倉便宜的Put。

不知不覺中已經完成四次高拋低吸,獲利在來回調整中逐步沉澱下來。

當聽到「高拋低吸」時,不少人會吐槽道:判斷市場高低談何容易,更何況多少人曾被市場的暴漲暴跌打得滿地找牙。如果標的價格衝出波動區間怎麼辦?

這時你就要感謝自己做的是期權交易了。權利金交易自帶的槓桿效果會讓你的正向持倉賺得盆滿缽滿,超十倍的收益都不在話下,而反向頭寸的那點權利金損失相比之下則微乎其微。這點是股票、期貨市場做箱體震盪策略無法比擬的,彼時能做的只有止損離場,而此刻心裡卻笑開了花。

三、Theta成本

做多Gamma時最害怕的是什麼?

如果標的價格走勢就跟心電圖一樣,當它劇烈波動時,你會為盈利而激動不已,但當它一潭死水像停機了一樣時,你也會有想一頭撞死的心。

這裡不得不提到作為期權買方都應考慮的Theta成本。買期權是需要付出時間價值的,與時間賽跑,即便是標的價格沒有像斷網了一樣停在原地,過於緩慢的變動也會讓盈利跑不過時間損耗。

我們以Gamma/Theta的比值作為性價比的指標,衡量收益是否能覆蓋成本的關鍵。分子是獲利的源泉,只要價格蕩漾著心便跟著飛揚;而分母是消耗的彈藥,一天天被侵蝕損耗。

“世上唯一永恆不變的只有變化本身”,斷網了一樣的行情不會持續存在。

“黑天鵝”事件不是會不會來的問題,而是何時來的問題。

買入跨式,Gamma Scalping都是做多波動的策略,在平時大概率是小額虧損的,或者在有技巧的動態hedge Delta過程中甚至可以達到負成本。

但每當遇到”黑天鵝”事件,我們的頭寸都是會盈利的,

也無需區別利多還是利空,只要波動率是漲的,就能獲利。然而盈利的多少是市場給的,我們能做的只是盡量控制好成本而已。

關於入場時機,當然是在波動率較低的時候買期權划算。關於合約選擇,近月期權Gamma值更大但Theta損耗也更快,考慮流動性和性價比,到期前一到三個月的期權會是不錯的選擇。