由於美國經濟數據強勁,市場對聯邦儲備局快速降息的預期減弱,導致股市波動性增加,10年期國債收益率升至4%以上。S&P 500的隱含波動率上升,VVIX指數也飆升,反映投資者對市場風險的擔憂。投資者需應對高利率和不確定性,透過靈活對沖與分散投資來保護資金。

美國聯邦儲備局利率決策的不確定性及其對股市的影響

由於美國經濟數據強勁,市場對聯邦儲備局(Fed)快速降息的預期再次受到挑戰,這加劇了股市的不確定性和波動性。

美國經濟表現強勁,導致10年期國債收益率重新上升至4%以上,壓縮了市場對年底前大幅降息的預期。分析師認為,Fed可能重新採取「高利率持續更長時間」的政策,而不是此前預期的「降息更快」。

來源:彭博

- 經濟數據強勁:美國就業數據和服務業表現超出預期,推動10年期國債收益率上升。

- 利率預期變化:市場對年底前降息的預期從兩次25個基點降至不到兩次,較兩週前的幾近三次降息預期大幅收窄。

- 市場反應:股市接近歷史高位,但面臨來自美國選舉、企業盈利和地緣政治緊張局勢的風險。

S&P 500選項隱含波動率:預期波動性從上週的0.9%上升至1.1%

來源:彭博

隨著美國經濟表現強勁及中國的刺激措施,兩岸股市接近歷史高位。然而,VVIX指數的上升反映出市場波動性增加,投資者對未來的不確定性和潛在風險感到擔憂。

來源:彭博

我們對股市前景持謹慎態度,增長前景是股市的關鍵驅動力。

即將發布的通脹數據將對市場情緒產生重大影響,選項市場已經反應出對S&P 500的波動性預期上升。

總結:

股票市場現在最大的疑問是:面對這麼多變化,投資人該怎麼辦?

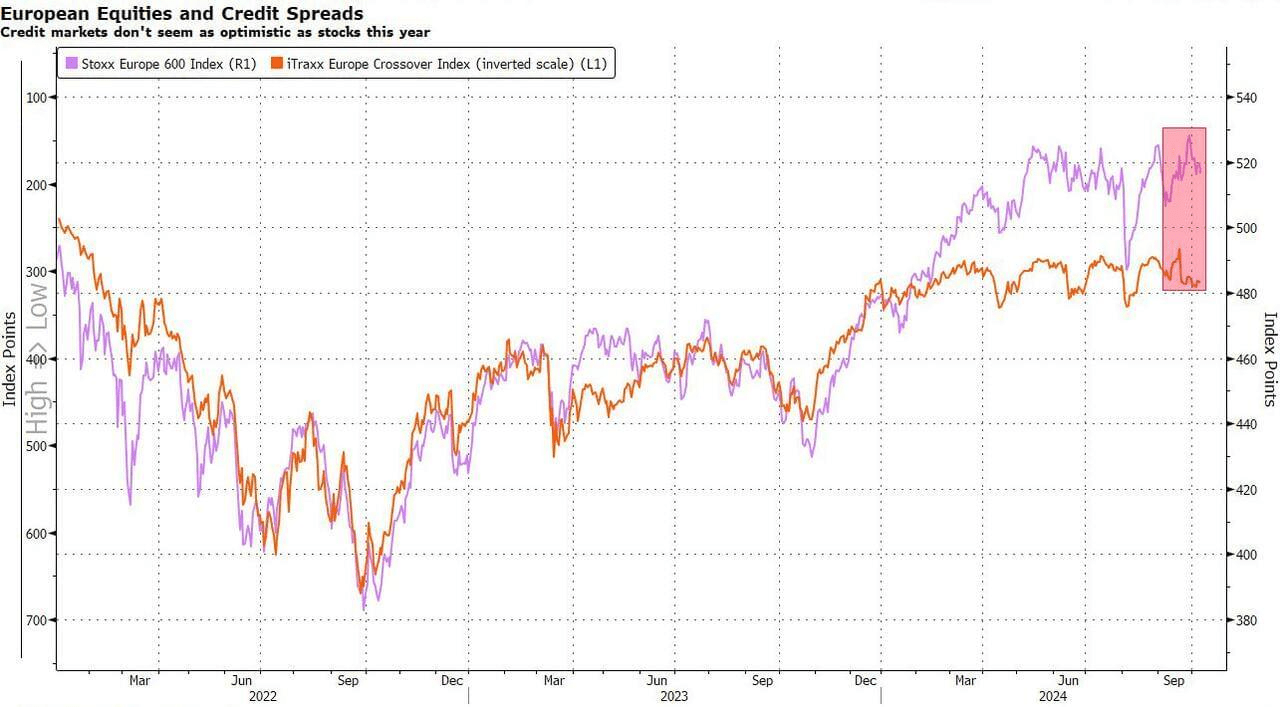

這可能意味著要對那些經濟數據顯示的「曙光」抱有更大的期待,雖然這在美國比在歐洲更明顯;或者開始擔心高利率甚至更高利率會帶來什麼影響。

說到市場定位,真的是越來越複雜,還有點脆弱。野村證券的Charlie McElligott上週還說了,系統性投資者在利率市場中削減傳統多頭頭寸,這風險簡直是「巨無霸級別的危險」。

股票投資者都清楚,不能忽視資本市場另一角落的重大去風險行為,否則這些風險會像多米諾骨牌一樣,一個接一個地倒下,讓人頭疼。尤其現在利率在上升,各種風險又一大堆,真是讓人頭大。因此,波動率曲線現貨和偏斜度的讀數都很高,VVIX的趨勢也在往上蹿。

這些不斷堆積的擔憂「導致過去一周大家都在被迫對沖,因為各種事件風險爆表,大家都在忙著保護年末的損益,像是在生存模式裡打轉。」

德意志銀行分析團隊說得很明白:「我個人一直覺得,自從夏末以來,市場預期的降息只有在我們進入經濟衰退時才有可能。如果沒有經濟衰退,那麼整個利率市場的預期就太悲觀了。今天我還是這麼認為。」

總之,股市現在像在玩雲霄飛車,Fed不按預期降息,加上VVIX一路飆高,投資者心裡七上八下,面對這種波動,分散投資和靈活對沖成了保護資金的好幫手,讓大家在不確定的市場中不至於翻船。

本文授權轉載自 【GoldenTrader全球投資交易實戰團隊】

喜歡這篇文章嗎?

立刻追蹤GoldenTrader全球投資交易實戰團隊,即時與您分享國際重大金融時事!

延伸閱讀>>>>